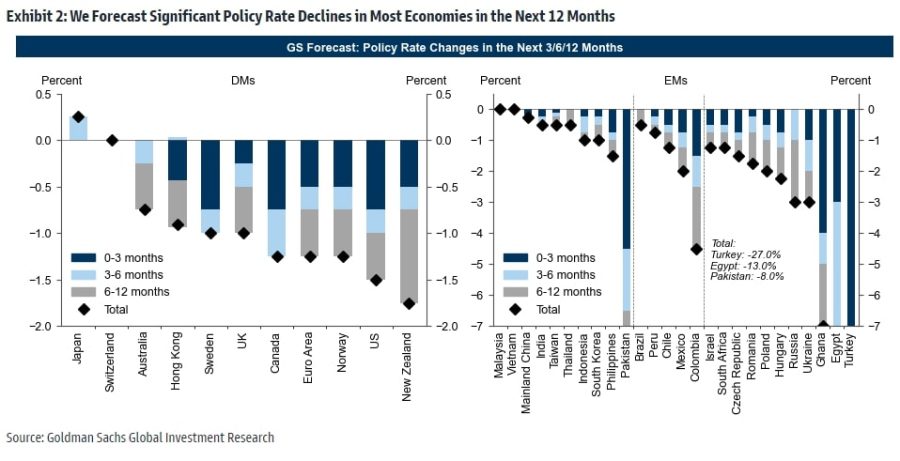

Август 2024, Goldman Sachs Global Investment Research: Прогнозираме значителни намаления на лихвените проценти в повечето икономики през следващите 12 месеца

Графиката показва прогнозираните промени в основните лихвени проценти за различни развити (DMs) и развиващи се икономики (EMs) през следващите 3, 6 и 12 месеца. Тези прогнози са направени от Goldman Sachs Global Investment Research.

Графиката показва прогнозираните промени в основните лихвени проценти за различни развити (DMs) и развиващи се икономики (EMs) през следващите 3, 6 и 12 месеца. Тези прогнози са направени от Goldman Sachs Global Investment Research.

Основни наблюдения от прогнозата – Глобална тенденция за намаляване на лихвените проценти:

- Графиката показва, че в повечето икономики се очакват значителни намаления на основните лихвени проценти през следващите 12 месеца.

- В развитите икономики (DMs) като Нова Зеландия, Норвегия, САЩ, Еврозоната, Канада и др., се очакват леки до умерени намаления на лихвените проценти.

- В развиващите се икономики (EMs) като Турция, Египет, Пакистан, Гана и Украйна, се прогнозират много по-драматични намаления на лихвените проценти, като Турция води с прогнозиран спад от 27%.

Ключовите аргументи, които подкрепят тези прогнози:

Глобални икономически условия: Забавянето на глобалния растеж и несигурността в международната търговия и финанси могат да доведат до необходимостта от по-ниски лихвени проценти, за да се стимулира икономическата активност.

Ще разгледаме по-детайлно ситуацията в САЩ и Европа, тъй като случващото се в България до голяма степен зависи от случващото се в Европа, а от своя страна ЕЦБ следва до определена степен паричната политика на Федералния резерв.

Нека разгледаме пътят на парите

За целта ще разгледаме следните графики.

Графика 1. Контролиране на Паричното Предлагане в САЩ

1.1. Всички активи на Федералния Резерв, САЩ

1.2. Парично предлагане, Money Supply M2 – общата сума от парите в обращение и определени видове депозити, които са относително лесно конвертируеми в пари в брой.

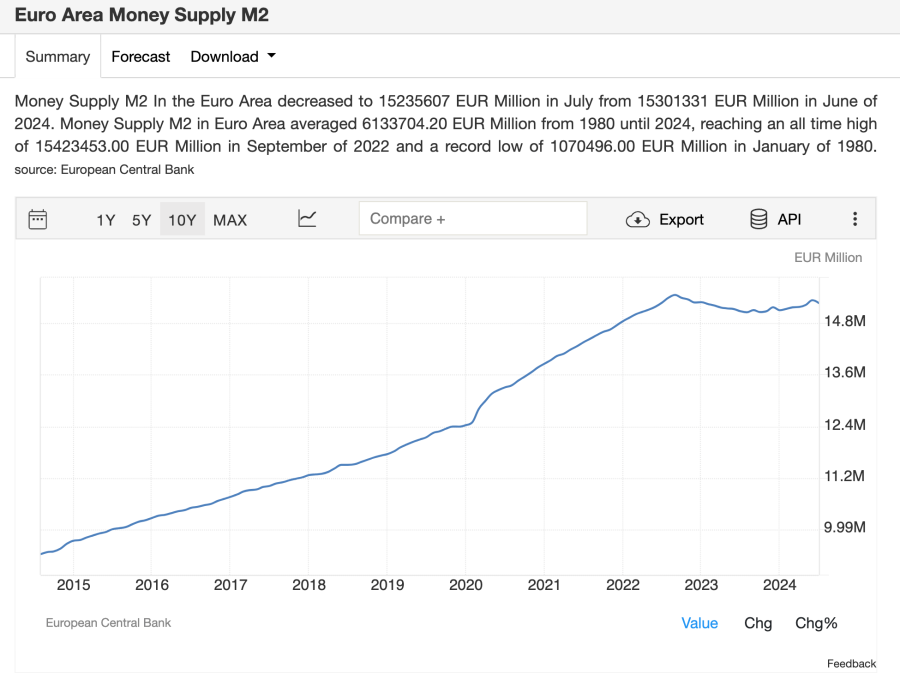

Графика 2. Контролиране на Паричното Предлагане в ЕС

2.1. Всички активи на ЕЦБ – Европейската Централна Банка

2.2. Парично предлагане, Money Supply M2 – общата сума от парите в обращение и определени видове депозити, които са относително лесно конвертируеми в пари в брой.

source: tradingeconomics.com

Да започнем с кратко обяснение по Графика 1. И Графика 2, относно политиките на централните банки и влиянието им върху паричното предлагане в икономиката.

Графика 1.1. и Графика 2.1 показват активите на Федералния Резерв в САЩ (ФЕД) и Европейската Централна Банка (ЕЦБ). Част от активите на ФЕД и ЕЦБ, чрез които могат директно да влияят на паричното предлагане са:

- Държавни ценни книжа (ДЦК) – примерно САЩ издава ДЦК, а ФЕД ги купува, като по този начин увеличава парите в икономиката.

- Ипотечни ценни книжа (MBS – Mortgage Backed Securities)

- Кредити и заеми на търговски банки

- Ценни книжа закупени чрез програми за подпомагане на ликвидността – ФЕД и ЕЦБ създават различни програми за ликвидност, особено по време на финансови кризи, за да подкрепи различни сегменти на финансовите пазари. Това включва закупуване на активи като корпоративни облигации

- Директни инвестиции (Direct Investments): ФЕД и ЕЦБ могат да инвестира директно в различни видове активи, включително обезпечени кредитни инструменти. Тези инвестиции обикновено са част от по-широки програми за стабилизиране на определени сегменти на финансовия пазар.

Чрез действия по закупуване на изброените по-горе активи от инвестиционни банки и корпорации или директно кредитиране на търговски банки и Държави, ФЕД и ЕЦБ могат да подпомагат с ликвидността по време на кризи (2008 г. и 2020 г.) и по този начин да увеличава паричното предлагане (количеството пари в икономиката).

Защо в Графика 1.1 и Графика 2.1 виждаме, че от средата на 2022 г. насам активите на ФЕД и ЕЦБ намаляват?

Намаляването на активите на ФЕД и ЕЦБ от 2022 г. насам е част от целенасочена политика, известна като “количествено затягане” (Quantitative Tightening – QT) или просто казано – вдигане на лихвите. Тази политика е обратната на “количествените улеснения” (Quantitative Easing – QE или сваляне на лихвите дори до 0%), които ФЕД и ЕЦБ прилагаха в отговор на глобалната финансова криза от 2008 г. и последващите икономически сътресения, включително пандемията от COVID-19 през 2020 г.

Причини за намаляване на активите на ФЕД и ЕЦБ:

Контрол на инфлацията:

Основната причина за намаляването на активите е борбата с инфлацията. След пандемията от COVID-19 икономиката на САЩ се сблъска със значително повишение на инфлацията, която достигна нива, невиждани от десетилетия. Прекалено високата инфлация е заплаха за икономическата стабилност и стандарта на живот, затова ФЕД предприе стъпки за ограничаване на инфлационния натиск.

Прекратяване на програмите за количествени улеснения (QE):

През периода на кризата централните банки купуват огромни количества държавни облигации и ипотечни ценни книжа, за да подкрепи ликвидността и да поддържа ниски лихвени проценти. Тези покупки значително увеличиха балансите на ФЕД и ЕЦБ, който достигна върхови стойности през 2022 г. След като икономиката се стабилизира и инфлацията започна да нараства, ФЕД и ЕЦБ спряха новите покупки на активи и започна да редуцира своя баланс.

Изтичане на активи и неинвестиране на постъпленията:

Като част от количественото затягане, централните банки започнаха да оставят някои от своите държавни облигации и ипотечни ценни книжа да изтекат без да реинвестират постъпленията от тях (когато облигацията изтече, издателят връща получените средства по нея плюс лихвите за периода). Това означава, че когато ценните книжа достигнат падеж, централните банки не влагат получените пари в нови активи (не закупуват нови ценни книжа), което води до намаляване на общата сума на активите в баланса.

Увеличение на лихвените проценти:

ФЕД и ЕЦБ също така рязко повишиха лихвените проценти, което е друга мярка за борба с инфлацията. По-високите лихвени проценти водят до намаляване на заемната активност и потреблението, което също допринася за охлаждане на икономиката и намаляване на инфлационния натиск.

Защо тогава виждаме, че в Графика 1.2. и Графика 2.2, които отразяват Парично предлагане (Money Supply M2), парите не намаляват така рязко, както активите на ФЕД и ЕЦБ, а даже забелязваме увеличение?

Паричното предлагане (Money Supply M2) представлява общата сума от парите в обращение и определени видове депозити, които са относително лесно конвертируеми в пари в брой.

Как се получава парадоксът на това централната банка да намалява активите си (паричните стимули инжектирани в икономиката), но паричното предлагане да продължава да расте?

Търговските банки могат да продължат да кредитират активно въпреки намалената активност от централната банка. Това означава, че макар ФЕД или ЕЦБ да затягат монетарната политика, паричното предлагане може да продължи да нараства поради повишеното кредитиране от търговските банки, което създава нови пари в икономиката. Поради високите лихви от централните банки, редица търговски банки от своя страна започнаха да привличат финансов ресурс чрез по-атрактивни лихви по депозитите за населението и бизнеса, което им дава възможност да отпускат нови кредити.

Дълги години търговските банки ползваха пари от централните банки с 0% лихва, което на практика доведе до това да няма лихви за депозити от населението и бизнеса. В актуалната ситуация обаче много банки прибегнаха именно към депозитите като начин за привличане на финансов ресурс с по-ниска цена, отколкото от централните банки. Минималният резерв, който една банка трябва да задели от всеки депозит в България е 12%, в ЕС е 1%, а в САЩ е 0%. Всички пари привлечени от депозити в САЩ и ЕС от търговски банки буквално могат да бъдат отпуснати на 100% като нови кредити.

Друг аспект е ефектът на паричните мултипликатори и промените в поведението на пазара.

Високите лихвени проценти насърчават търговските банки да привличат пари от хора и фирми под формата на депозити срещу лихва (повече от 10 години до 2020 г. нулевите лихви то централните банки в САЩ и ЕС на практика направиха депозитите от частни лица и фирми непотребни за банките).

Пример: Когато една търговска банка в САЩ привлече 1 млн.$ от депозити, от 2020 г. насам в САЩ изискването за минимален резерв, който банката трябва да задържи при депозит е 0%, което означава, че банката може да отпусне 1 млн. $ кредити. Отпуснатите кредити биват изхарчени по предназначение и отиват в нечии други сметки, като отново могат да се превърнат в депозити, които отново банките могат да дадат като кредити.

Ефектът на паричните мултипликатори в действие

И така колелото се върти. Ефектът на паричните мултипликатори в действие: Банка „Х“ привлича 1 млн. $ депозити, което й дава възможността да даде 1 млн.$ кредит за покупка на къща ( 0% минимален резерв), продавачът на къщата получава 1 млн.$ продажна цена и решава да сложи парите на депозит в Банка “Y”. Банка “Y” вече може да даде 1 млн.$ в кредит примерно за друга сделка с имот, на база привлечените 1млн.$ в депозит. Така 1 млн. $ депозити в Банка „Х“ се мултиплицира в 2 млн.$ кредити само след 2 сделки с недвижим имот. Същото мултиплициране може да продължи още.

Тези фактори, заедно с евентуалното доверие на пазарите в стабилността на системата и поемането на повече рискове от страна на търговските банки, могат да доведат до парадоксалната ситуация, при която активите на ФЕД (или ЕЦБ) намаляват, но паричното предлагане продължава да се увеличава.

Централни Банки Август 2024

В основата все пак е фундаменталната игра на двете големи централни банки – ФЕД и ЕЦБ, които могат да се намесват и да спасяват банки, корпорации и държави по време на криза, като напечатват пари от въздуха (няма златен стандарт, няма и правила, по които да се смята колко пари могат да се създадат от нищото – направо фентъзи) и ги вливат в икономиката като придобиват активи – облигации, акции, заеми и т.н. Дори когато падежа на тези активи дойде и банките, корпорациите и държавите си върнат заемите към централните банки, то в техния баланс активите намаляват (Фиг. 3.1), но паричното предлагане (M2 Money supply) не се намалява (Фиг.3.2), парите в икономиката не стават по-малко, защото колелото се е завъртяло и предприемачите са успели да поддържат растежа в икономиката. (Централни Банки Август 2024)

На първи поглед това изглежда гениално, едва ли не вече сме „ваксинирани срещу криза“. Когато стане трудно, централните банки идват и спасяват положението и след всяко спасяване, парите в икономиката се увеличават и докато количеството пари в икономиката се увеличават, то тяхната стойност ще продължи на намалява. Парите ще продължат да се обезценяват, икономиката е безпощадна към спестяващите. Вече и само да си държиш парите в банката – също е риск. Намираме се в перманентна криза за кеша и същевременно официално не влизаме в рецесия и криза няма.

Всичко това ни кара да мислим

Всичко това ни кара да мислим, че следващата криза, следващия цикъл, който много хора очакваха 10-на години след кризата през 2008 г., всъщност вече дойде и се случи през 2020 г., когато светът спря да се върти заради заразата, хората бяха затворени вкъщи, затворени бяха и предприятията. Централните банки се притекоха на помощ зрелищно като Мич Бюканън (Дейвид Хаселхоф) и Си Джей Паркрър (Памела Андерсън), за да спасят световните лидери от лошите им решения.

Но този път беше по-добре, въобще не го усетихме както през 2008 година, беше по-приятно и затова масово хората не го възприемат като криза. Някак си неусетно обаче обедняха тези, които държаха парите си в спестявания, а не в активи. Предприемачите, които инвестираха в активи, станаха по-богати. И ако все още си мислите, че през 2020 не е имало никаква криза, вижте следващата графика и разгледайте добре как изглеждат кризите на новото време. (Централни Банки Август 2024)

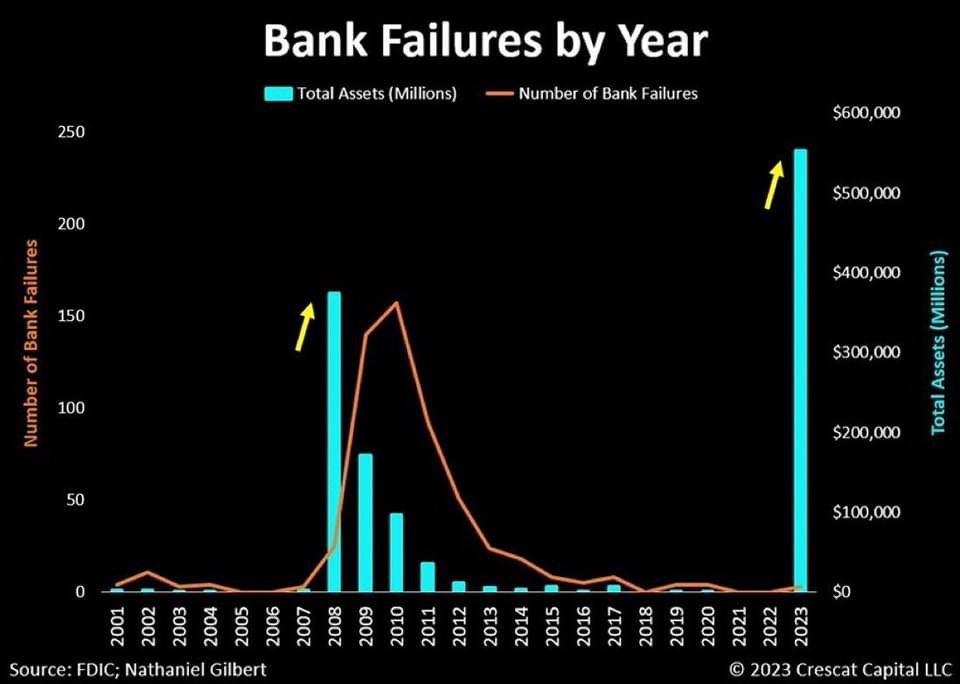

Фалити на банки по години

През 2008-ма година фалират много повече на брой банки и финансови институции (няколко стотин) в сравнение с 2023 г., но тогава все още централните банки не се бяха научили как да спасяват добре. През 2023 г. виждаме ефектът на локдауните и спирането на икономиката, когато фалират само няколко банки (розово червената линия), но стойността на техните активи е много по-голяма от активите на над 150 фалирали банки през 2008 г. – повече за този феномен може да видите в нашата статия от април 2023 г. на тема: Защо някои банки фалираха? Какво означава това за нашите пари?

Централните банки вече са се научили как да спасяват по-добре именно от курса, който изкараха през кризата от 2008 г. и сега просто запълват всички дупки и напечатват толкова пари, колкото трябва, без да го мислят много. Ако оставим шегата на страна, ясно виждаме, че през 2023 г. по всичко личи, че би трябвало да сме преживели сериозна световна финансова криза. Кризата обаче бе облечена в инфлация, обезценяване на кеша и поскъпване на активите, защото централните банки почти удвоиха парите само за няколко месеца. (Централни Банки Август 2024)

Кога да очакваме следващата криза?

Никой не знае с точност. Поне вече може да си представим как би изглеждала и как би била облечена на база Централни Банки Август 2024. Със сигурност икономиката на САЩ и ЕС не са в цветущо състояние в момента. В Европа се води война, от която икономическите последствия за ЕС са значителни и негативни. ФЕД и ЕЦБ няма да могат да удържат високите лихви още дълго и от тук насетне всичко ни подсказва, че се очакват понижения.

Дали ще стигнем пак до ситуацията, в която лихвите им бяха 0% ? Може би. Едно е сигурно, парите в икономиката ще продължат да се увеличават, не е изключено централните банки пак да се намесват, за да запазят икономиките на САЩ и ЕС над нулата. Най-вероятно занапред ни очаква още от същото, а средната класа, която все още си държи парите в кеш, може би много скоро ще премине в редиците на бедните.

Централни Банки Август 2024

Предупреждение. Фондация “Делта Анализи” е регистрирано юридическо лице с нестопанска цел за осъществяване на общественополезна дейност. Материалите, публикувани в платформата, са само с информационно-образователен и проучвателен характер с цел да подпомогнат мисията на фондацията и не бива да се възприемат като специализирана консултация по сделки с недвижими имоти. Фондация “Делта Анализи” не носи отговорност за начина, по който използвате информацията, съдържаща се в сайта. Винаги се обръщайте към квалифицирани специалисти за въпроси от финансов, правен и друг характер според вашите специфични обстоятелства и предприемете действие на базата на вашия информиран избор.

Оферти БЕЗ КОМИСИОННА – Нов VIBER канал

Избрахме VIBER за платформа. Може да се включите като кликнете тук!

В този Viber канал ще публикуваме обекти, за които бързо може да организирате оглед и да СКЛЮЧИТЕ СДЕЛКА БЕЗ КОМИСИОННА.

ЗАЩО ги наричаме БЪРЗИ ВЗАИМНОИЗГОДНИ сделки?

- ВИЕ виждате информация за даден проект –> обаждате се на брокера –> организирате оглед –> сключвате сделка, ако намерите подходящ за вас имот БЕЗ КОМИСИОННА.

- НИЕ правим сделка с един оглед и спестяваме много време. Правим повече сделки и оборот с по-малко огледи, като отсяваме и обслужваме повече от най- готовите и решителни клиенти.

- ВСИЧКИ СПЕСТЯВАМЕ ВРЕМЕ – Брокера, Купувача (ВИЕ) и Продавача.

- Вие СПЕСТЯВАТЕ ПАРИ от комисионна, като е възможно да спестите пари и от сключване на изгодна сделка в по-ранен етап на даден проект.

Очакваме ви в нашият нов Viber канал, където периодично ще публикуваме обектите, където може да сключите сделка без комисионна.

Най-хубавата част е това, че никой не ви кара да бързате и да взимате решение относно дадена сделка. Може да си наблюдавате канала, да разглеждате обектите и да действате, само когато вече сте готови.

*ВАЖНО: Ако все пак имате нужда от персонализирана услуга и предпочитате да работите с ваш личен брокер, който да ви консултира и да ви покаже на живо всички актуални предложения на пазара спрямо вашето търсене, то с радост ще ви предложим тази услуга, за която се заплаща комисионна.