Федералният Резерв (FED, централната банка на САЩ) повиши основния лихвен процент от 0.25% до 0.50% през март и добави още 0.50% през май тази година.

Основният лихвен процент от 0.25% стана 1%, това е цента на която търговските и инвестиционни банки взимат пари от централната банка. Отбелязваме най-бързото покачване на основната лихва от 20 години насам. Това е инструмента на централната банка за овладяване на силната инфлация в САЩ. Това е следствието, а причината за появата на силната инфлация на първо време е увеличаването (напечатването) на парите отпуснати в икономиката през 2020 година (началото на пандемията) от 4 на 9 трлн. долара. Подробен анализ за това може да видите в нашата статия: Имотен или паричен балон

Заявената цел на Федералния Резерв е достигане до 2.25%-2.5% основен лихвен процент (нивата от 2018 г.), който се смята за неутрален и нито стимулира инфлация, нито е причина за рецесия.

Много хора очакват поредното спукване на балона на имотите, както през 2008 г., защото фиксираната лихва (без промяна за целия период) по 30-годишните ипотечни кредити в САЩ се покачи с около 2%, от средно 3% на 5% годишна лихва.

Фиксираните лихви в САЩ са предпочитаният инструмент от клиентите и все по-малко хора ползват ипотечни кредити с плаваща лихва. Плаващите лихви по ипотеките в САЩ (фиксирани само за първите 5 години) се покачиха от средно 2.5% до 3.90% предвид ситуацията. За сравнение в България пазара е много по-различен, тук банките въобще не предлагат фиксирана лихва за 30 години. Общинска банка предлага най-дълъг период за фиксирана лихва: 4.5% за 10 години. Докато в САЩ дори плаващите лихви най-често са фиксирани за първите 5 години. В България често може да срещнете лихва средно около 3.75% за фиксирана за първите 3 години. Тук основно се предлага и търси плаваща годишна лихва и към днешна дата тя е средно около 2.8%.

Не трябва да ви стряска повишението от 3% на 5% на 30-годишната фиксирана лихва, за ипотеките в САЩ, защото подобно повишение на плаваща лихва по ипотеките в България не се предвижда. Пазарите са ни много различни, а и фиксираната и плаващата лихва са фундаментално различни инструменти. Дори да има повишения в плаващите лихвени проценти по ипотеките в България то те ще са много малки и разтегнати във времето, а не така рязко, както фиксираните лихви в САЩ.

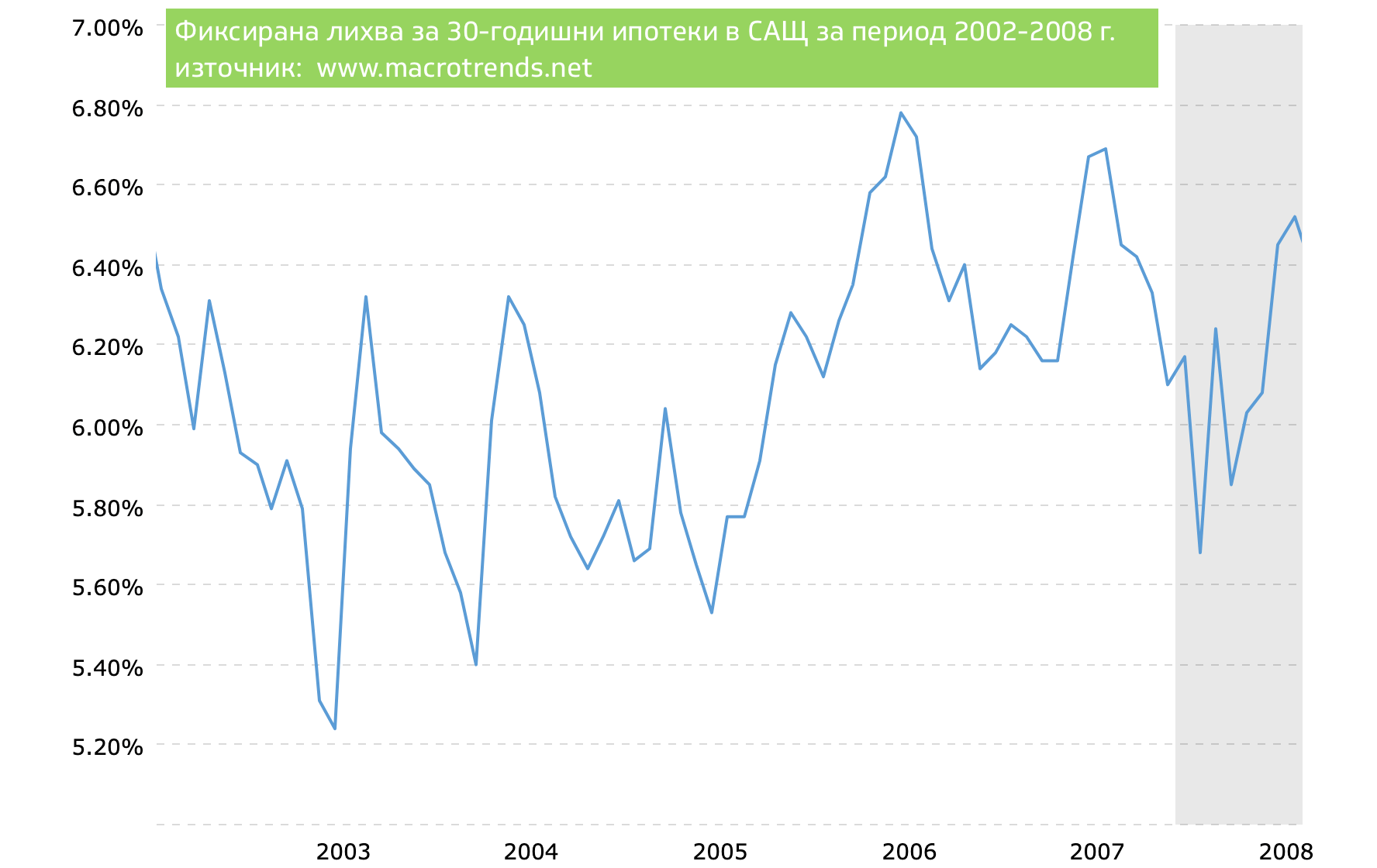

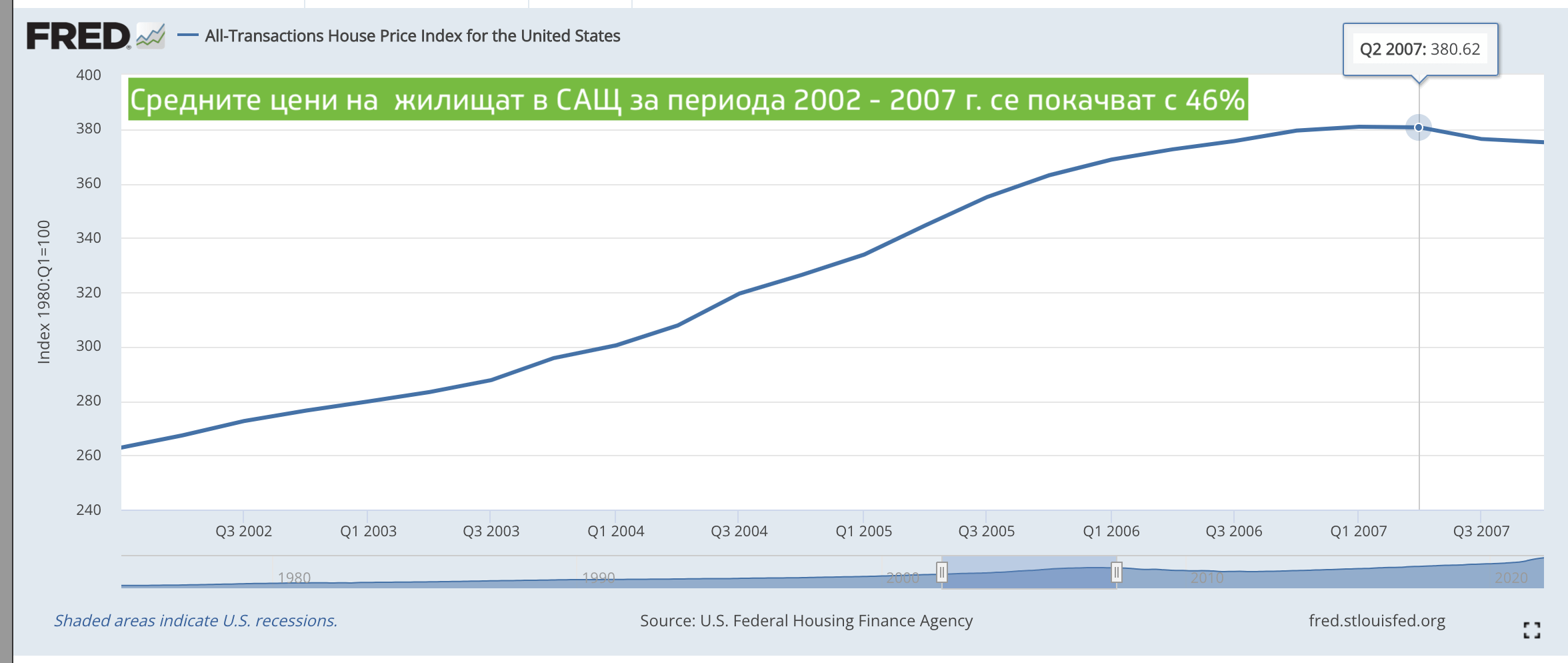

Лихвата по ипотечните кредити не е пряко свързана с балонизирането на цените на имотите и спукването на балона. Ако пак се върнем на кризата от 2008 г., между 2002 – 2007г. фиксираната лихва по 30-годишните ипотеки в САЩ е средно 6.2% (плаващата средно 5.3%), а този период цените на имотите нарастват със средно 46 %.

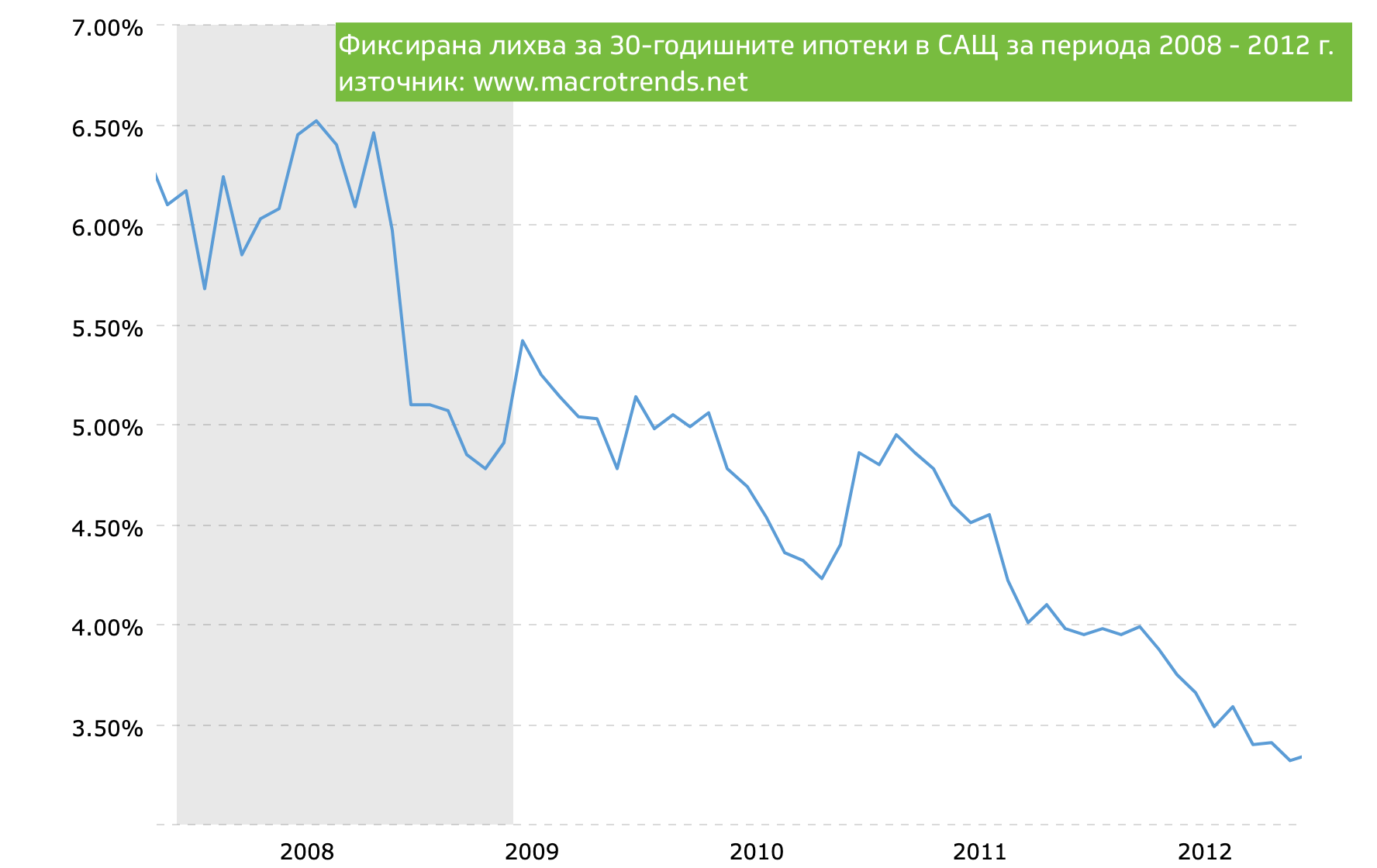

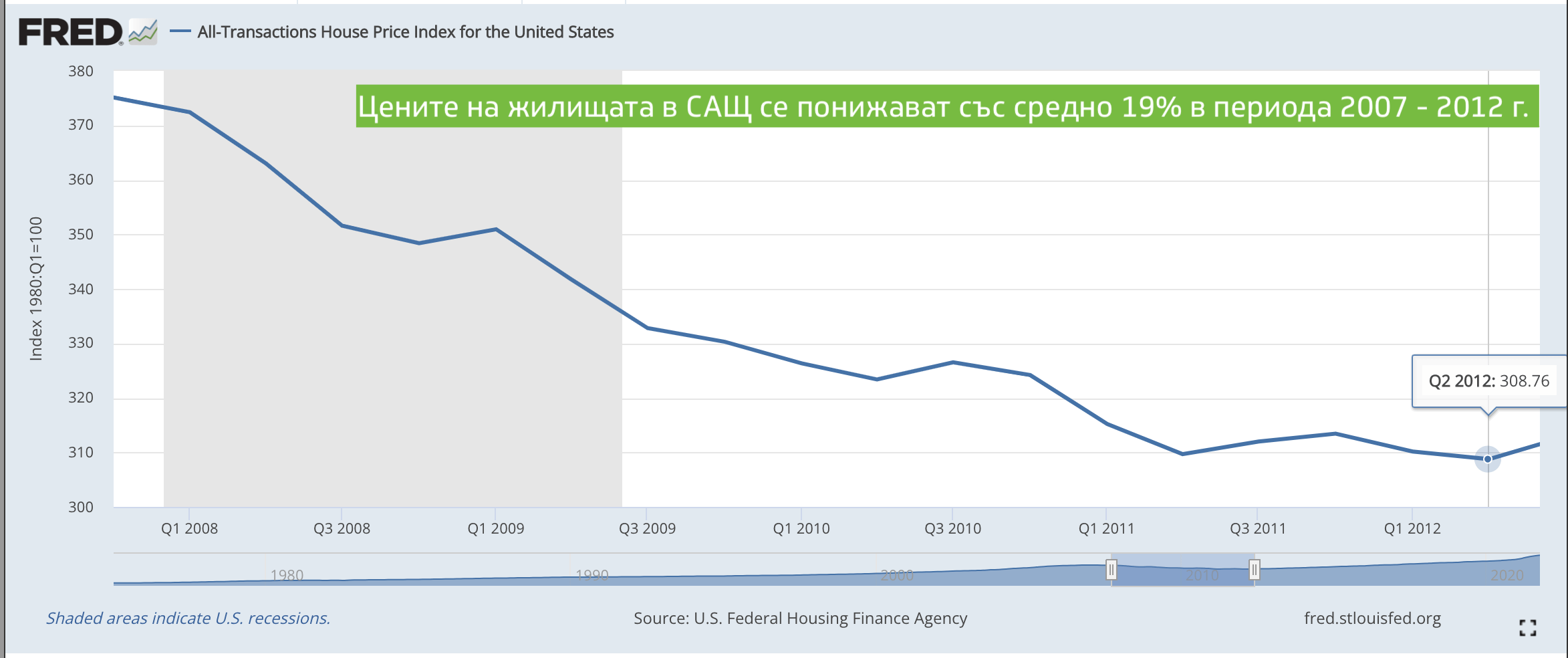

След това в периода 2008 г. – 2012 г. средната фиксирана лихва по 30-годишните ипотеки е средно 4.5%, пада до 3.3% (средната плаваща лихва по ипотеките за този период е 3.4% и пада до 2.6%), но въпреки по-ниските лихви цените на имотите се понижават със средно 18 % за този период.

Не лихвата по ипотеките е била водеща за формирането на цените на пазара на недвижими имоти в САЩ преди и след 2008 г., нито причина за световната финансова криза.

Не толкова лихвата по ипотеките, а оценката на риска от Банките (или с други думи на кого и колко кредит отпускат) има пряка връзка за балонизиране на цените на имотите причинено от нездравословна кредитна експанзия.

Такава имотна кредитна експанзия се наблюдава в САЩ през 2002-2007 г., когато се дават кредити без самоучастие на почти всеки, който поиска. Балонът се спука, когато тези „лъжливи кредити“ (какъвто термин се използва в САЩ по това време) стават лоши кредити, защото кредитополучателите не могат да си ги плащат. Тогава започнаха да фалират банки, което доведе до финансова криза и липса на ликвидност, което доведе до безработица и понижаването на цените на имотите.

Ръстът на цените на имотите в САЩ е средно 20% от март 2021 до март 2022, при официална инфлация от 8.54% за същия период.

При увеличаване на паричното предлагане от централната банка на САЩ (Федералния Резерв) с над 100% от 4 на 9 трилиона $ в рамките на 2020 г. и при лихва от 0.25%, то огромно количество пари залива пазарите под формата на безлихвени кредити за бизнеса, помощи и грантове. Това е причината за високата инфлация и неудържимите цени на имотите в САЩ, а не лихвите по ипотеките. Покачването на фиксираната лихва по 30-годишните ипотеки от 3% на 5% ще охлади пазара, което в САЩ е нужно, но няма да доведе до спукване на балон. Трябва всички да разберем, че пукането на имотни балони означава крах в икономиката като цяло и затова не бива да се надяваме на това.

Ръстът на цените на имотите в София по официални данни на НСИ е средно 9.4% за 1 година, при инфлация от 14.2% за същия период.

В София (сходно е и за останалата част от страната) виждаме, че дори официалната инфлация изпревари поскъпването на имотите. Разликата със ситуацията в САЩ е огромна. Цените на имотите в София, както и в цяла Европа нарастват с два пъти по-ниски темпове от САЩ.

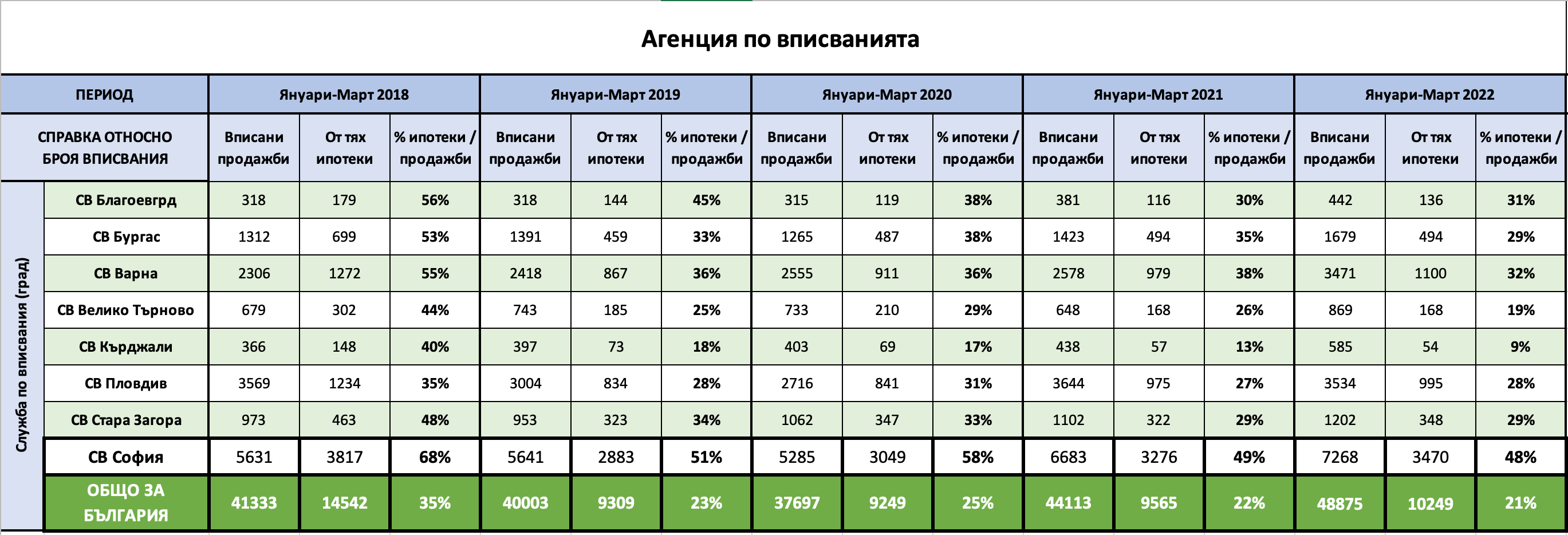

По данни от Агенция по Вписванията можем да видим, че делът на ипотеките в София спрямо броя сделки и в цяла България намалява от 2018 г. насам., което означава, че се увеличават сделките със собствени средства.

Средната лихва по ипотеките в България през 2018 г. е 4.3% (по данни от БНБ), а делът на ипотеките в първото тримесечие в София от всички сделки за имоти е 68%, а в България 35%.

Средната лихва по ипотеките в България за първо тримесечие на 2022 е 2.94% (по данни от БНБ), а делът на ипотеките в този период спрямо всички сделки за имоти в София е 48%, а за България 21%.

Делът на ипотеките спрямо броя сделки в София и България намалява от 2018 г. до 2022 г., въпреки много по-ниските лихви. Това ясно показва, че ипотечните кредити НЕ СА в основата на повишението на цените на имотите, както и че повишаване в лихвата по ипотеките няма да доведе до спукване на балон.

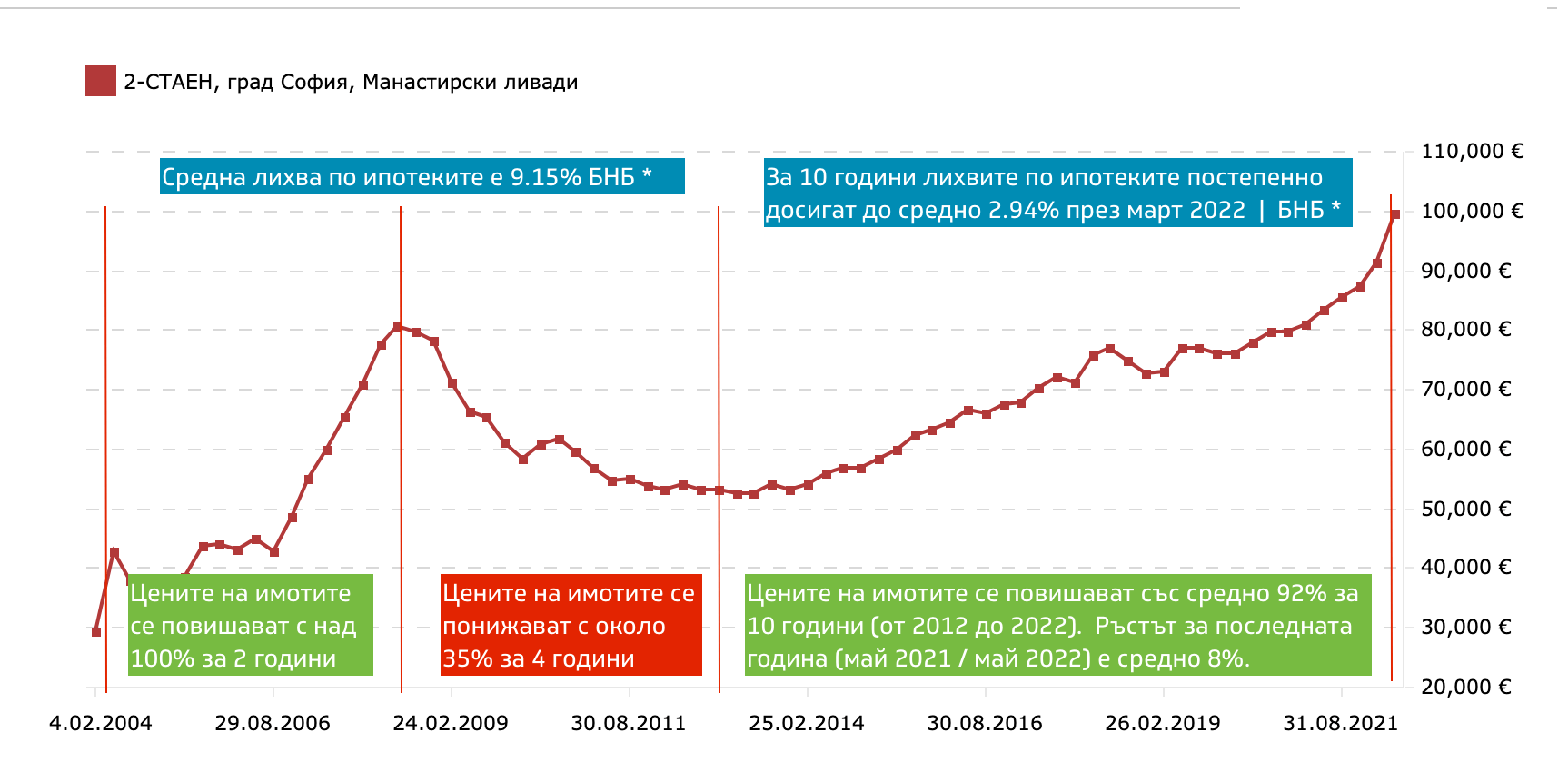

Не може да се говори за балон в цените на имотите в София и България и не може да се правят сравнения с периода на балон от 2005-2008 и спукването му през 2008 и продължителният спад на цените до 2012 г. Вижте примерна графика на цените на 2-стайни апартаменти в Манастирски ливади по данни на imot . bg

Както в САЩ, така и в България резкия ръст и спад в цените на имотите преди и след 2008г. не е обвързан с лихвите по ипотеките.

Малко вероятно е Европейската Централна Банка (ЕЦБ) да повиши основният си лихвен процент, поради рязкото повишение на цените на енергията породено от санкциите и войната, и поради опасността от това ЕС да влезне в рецесия.

Президентът на ЕЦБ Кристин Лагард, заяви през април, че ЕЦБ „среща много по-различен звяр“ от Федералния Резерв. Тя отчита, че войната в Украйна и санкциите изправят Европа пред големи повишения на цените на енергията, които са причината за половината от инфлацията в Еврозоната.

Лагард: „Ако вдигна лихвите днес, това няма да понижи цените на енергията“.

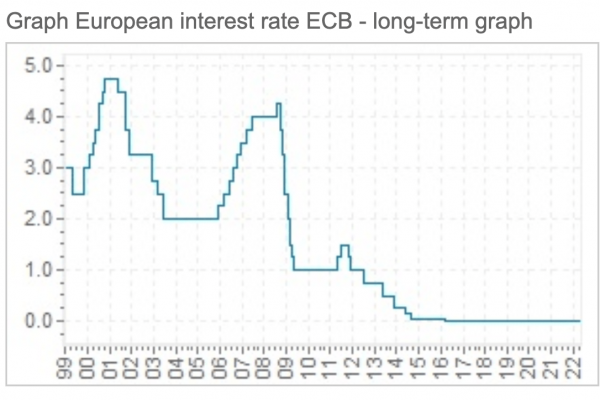

Да видим все пак как исторически ЕЦБ променя основния лихвен процент.

Вижда се че през периода 2006 г. до 2008 г. основният лихвен процент се покачва двойно от 2% на над 4%, но това не спира инфлацията, нито ръста на цените на имотите в Европа тогава. След като започва световната финансова криза, то виждаме рязко понижаване на основния лихвен процент от 4% на 1% и след това и до 0% през 2016 г. , от както не е променян. Сходна е ситуацията и в САЩ.

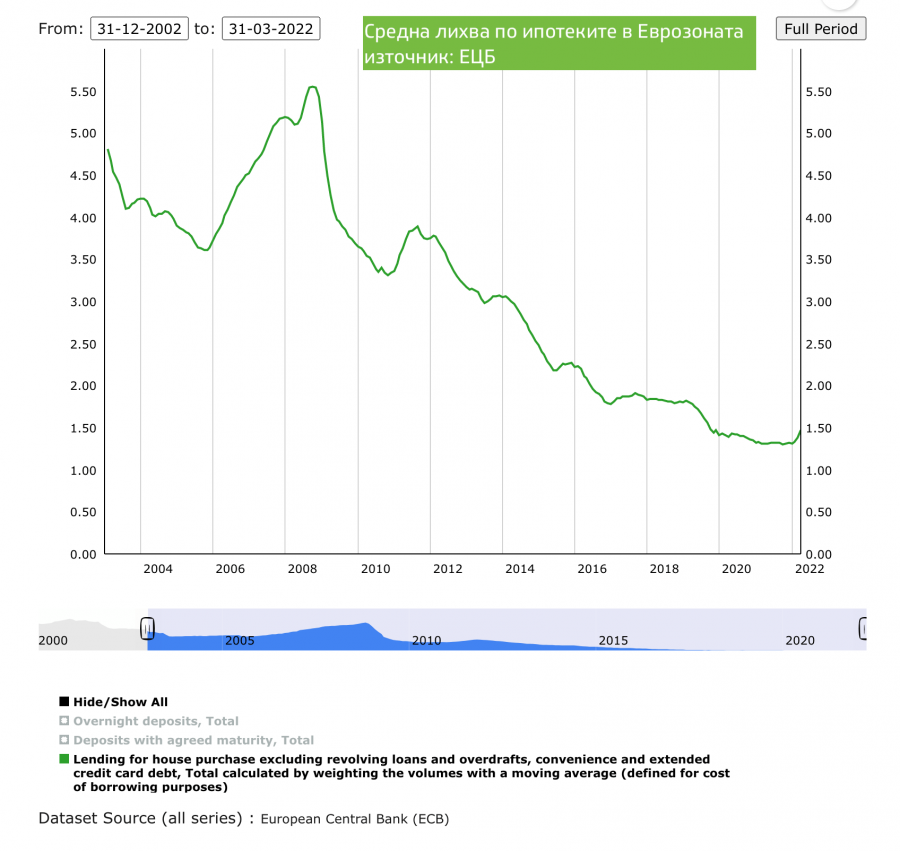

Да видим как се променят исторически лихвите по ипотеките в Еврозоната:

Наблюдаваме сходно повишение на лихвите по ипотеките от 2006 г. до 2008 г. от 3.5% до 5.5%, което не спира растежа на цените на имотите. Когато започва световната финансова криза лихвите по ипотеките падат от 5.5% до 3.25% за 2 години и след това постепенно до нивата от днешно време до 1.45%.

Какво се случва с основния лихвен процент и Българската Народна Банка?

България е във валутен борд с Еврото от 1997 г. (постоянен фиксинг на 1.95583 лв. за 1 евро), въпреки че все още не сме част от Еврозоната, но сме се запътили натам и се очаква до 2 години да приемем евро за валута. Откакто тук има валутен борд, то БНБ няма право да отпуска кредити на търговските банки и правителството, както и да емитира пари, което означава че БНБ не задава основен лихвен процент (ОЛП) в България.

„Е как така.. нали БНБ всеки месец обявява основния лихвен процент?“

Да, БНБ обявява, но не определя основния лихвен процент в България.

Въпреки, че БНБ няма право да дава кредити на търговски банки и правителството, то необходимостта от заеми за една нощ (overnight) си остава. Разликата е, че тези заеми банките вземат от други банки и лихвата се определя съвсем пазарно. БНБ поддържа статистика за това какво количество пари и на каква лихва са предоставени (това е индексът Леониа Плюс – LEONIA Plus: Lеv OverNight Index Average Plus), изчислява средната аритметична стойност и го обявява всеки месец.

Практически основният лихвен процент (ОЛП) не се определя от БНБ, за да бъде инструмент за влияние върху икономическата активност, а се обявява от БНБ на база вече реализирани кредитни сделки между търговските банки на свободния пазар.

И тъй като повечето чуждестранни банки в България са от Еврозоната, където ЕЦБ определя основния лихвен процент и ги кредитира, то можем да кажем че основният лихвен процент в България зависи от ЕЦБ.

Сега нека видим примери от Чехия, Полша и Унгария, които нямат валутен борд с еврото (както България) и където централните им банки имат самостоятелна монетарната политика относно основния лихвен процент.

Средната годишна лихва по ипотечните кредити в Чехия нарасна до 5.33% през Май.

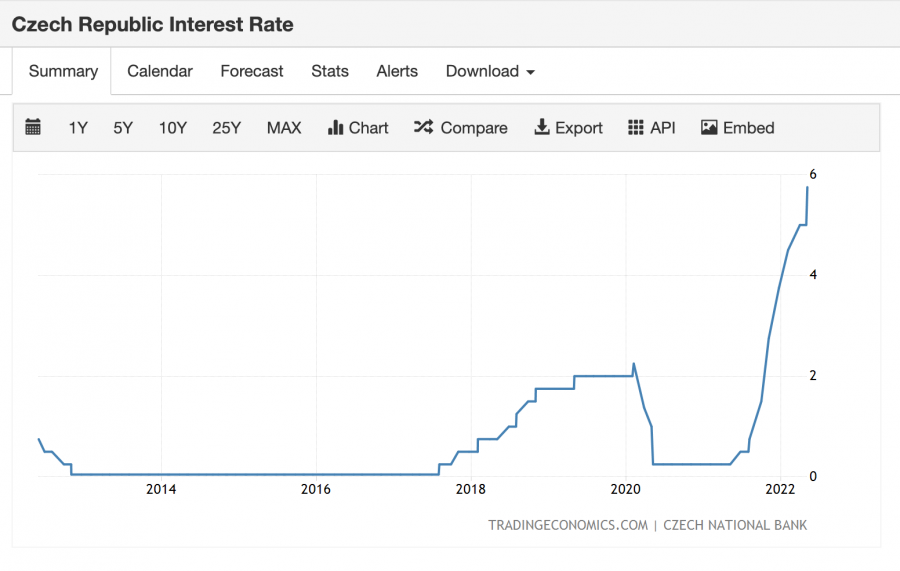

Чешката Национална Банка покачва основния лихвен процент регулярно от август 2021 до този момент – от 0.5% до 5.75%, което е актуалния ОЛП с цел да овладее инфлацията и да охлади пазара на недвижими имоти.

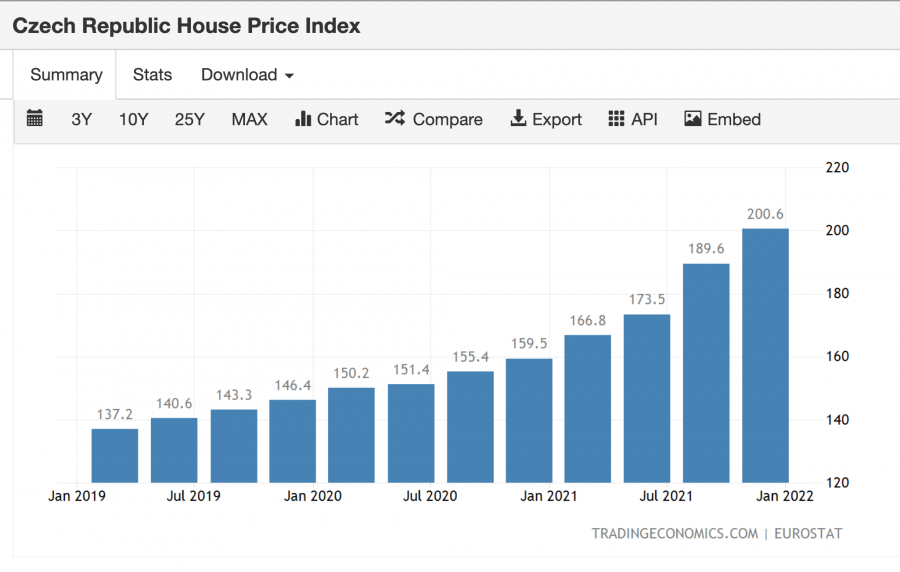

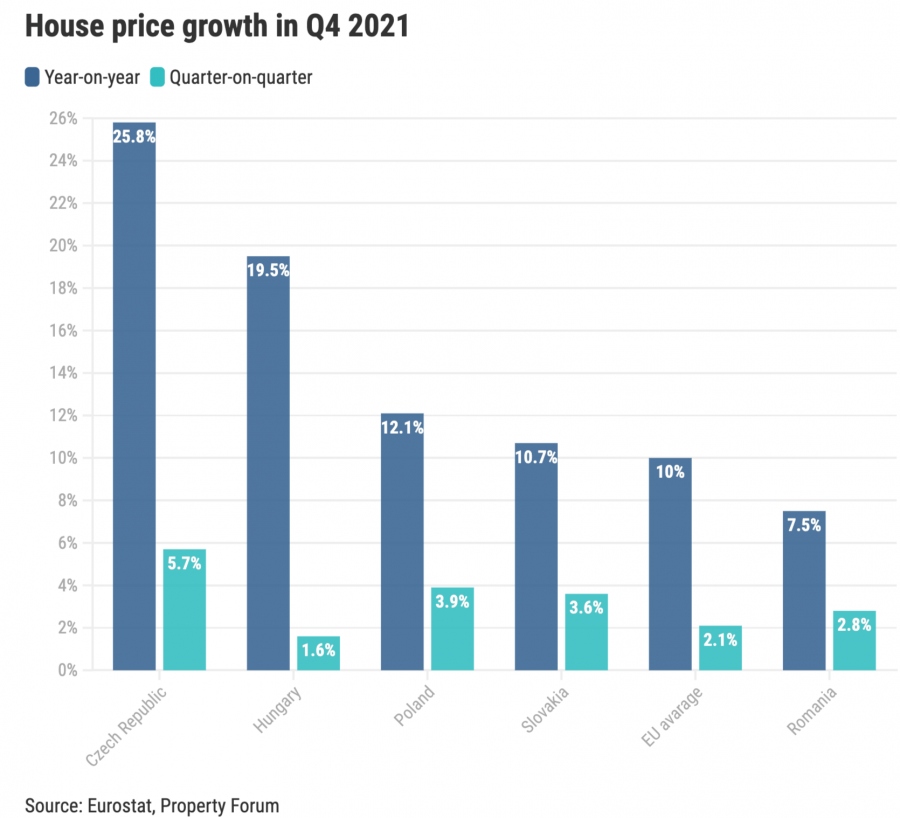

Въпреки постоянното повишение на лихвите в последната годината, виждаме че средните цени на жилища в Чехия са се покачили със средно 25.8% за периода – декември 2021 спрямо година по-рано.

Виждаме, че въпреки големите повишения на лихвите в Чехия, то балона там не се е спукал и пазара не се е сринал. Все пак Чешката Национална Банка продължава да вдига ОЛП до доста високо ниво към днешна дата (5,75%), средната лихва по депозитите се е покачила до 3.51%, а средната лихва по ипотеките е около 4.9%.

Най-вероятно всички тези динамични монетарни интервенции ще спрат големия ръст на цените на имотите като дял във всеобщата инфлация и ще ги задържи на нивото, на което са. В допълнение на високите лихви в Чехия, един не малък дял от купувачите в Прага са Руснаци, които вече не могат да купуват там.

Ситуацията в Полша и Унгария е много сходна с тази в Чехия. Основен лихвен процент се покачва до 5.4% в Унгария и 5.25% в Полша. Покачват се значително и лихвите по ипотечните кредити, като в Унгария е средно 4.54% в момента , а в Полша е 4.8% средно (при 2.3% през август 2021). Средната лихвата по депозитите в Полша е 1.85%, а в Унгария е 5.4%.

Какво се случва с цените на жилищните имоти в Унгария и Полша при всички тези промени на лихвените проценти за ипотеки и депозити?

В Полша цените на жилищните имоти отбелязват ръст от 12.1% през декември 2021 в сравнение с 1 година по-рано. В Унгария ръстът е 19.5% за същия период.

Обобщение:

- В началото на пандемията през 2020 г. централните банки на САЩ и ЕС (както и други по света) „напечатаха“ много нови пари и буквално удвоиха парите в икономиката. Това доведе до исторически високи нива на инфлация.

- Високата инфлация ясно се откроява в цените на жилищните имоти в САЩ, както и в някои държави от ЕС Чехия, Полша, Унгария (между 19% и 25% на годишна база).Централните банки в тези страни повишават ОЛП (основния лихвен процент), което води и до повишаване на лихвите по депозитите, както и на лихвите по ипотеките.

- В САЩ ОЛП се повишава от 0.25% до 1% в рамките на 2 месеца: март – май 2022. Фиксираната лихва по 30-годишните ипотеки се покачва рязко от средно 3% до 5%. Цените на имотите продължават да се покачват, въпреки рязкото повишаване на лихвите, но се очаква да се охладят (но не и да се сринат) именно заради агресивната монетарна политика на Централната Банка.

- В Чехия, Полша и Унгария (където имат собствени валути и не са във валутен борд) централните банки започнаха да покачват ОЛП още от август 2021. Лихвите по ипотеките са се покачили със средно 2%. Очаква се рекордно високите ръстове в цените на имотите да се охладят. Цените на имотите продължават да се покачват, въпреки методичното повишаване на лихвите в продължение на 10 месеца, но се очаква да се охладят (но не и да се сринат).

- Цените на имотите в държавите от еврозоната, както и в България, където монетарната политика се диктува от ЕЦБ са със средно 2 пъти по-бавен темп на растеж (10%).От ЕЦБ не планират да вдигат основния лихвен процент за момента (който е 0%), поради опасения от рецесия, заради зависимостта от Руска енергия и очакванията цената на енергията да се покачва в средносрочен план предвид войната и санкциите.

Завършваме със симулация на „лоши сценарии“, в които ЕЦБ вдига значително ОЛП и търговските банки в България също вдигат значително лихвата по кредитите.

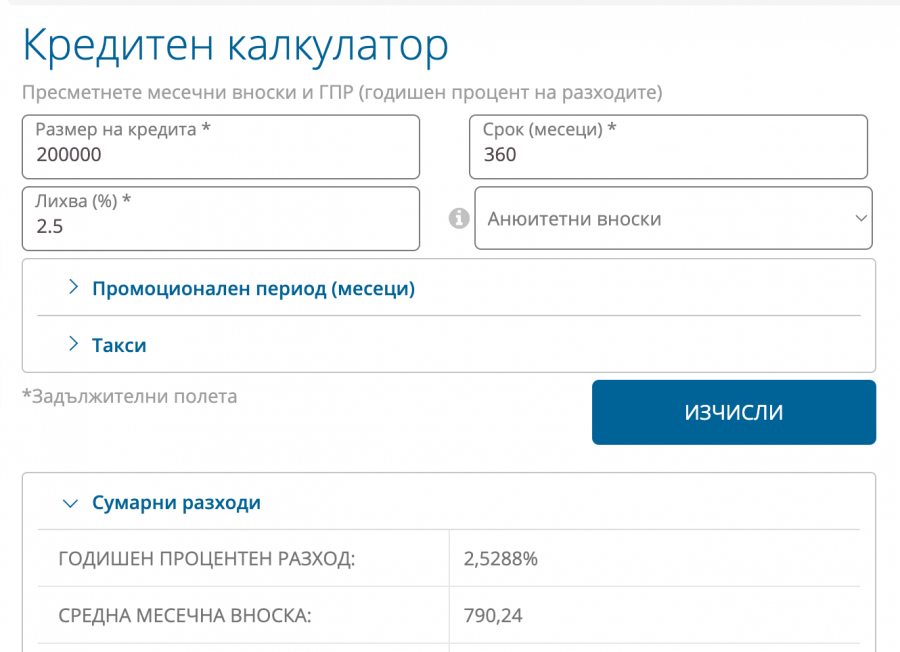

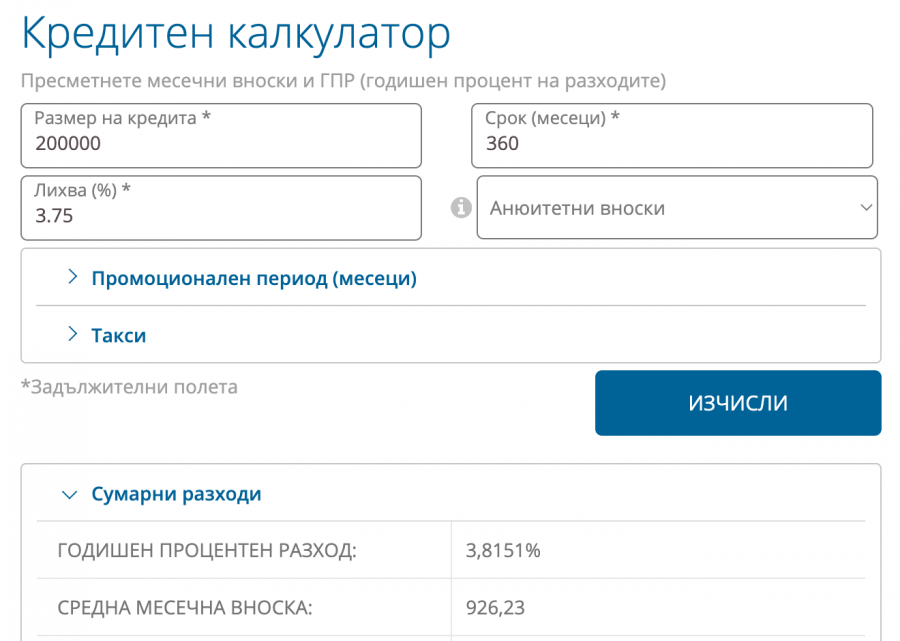

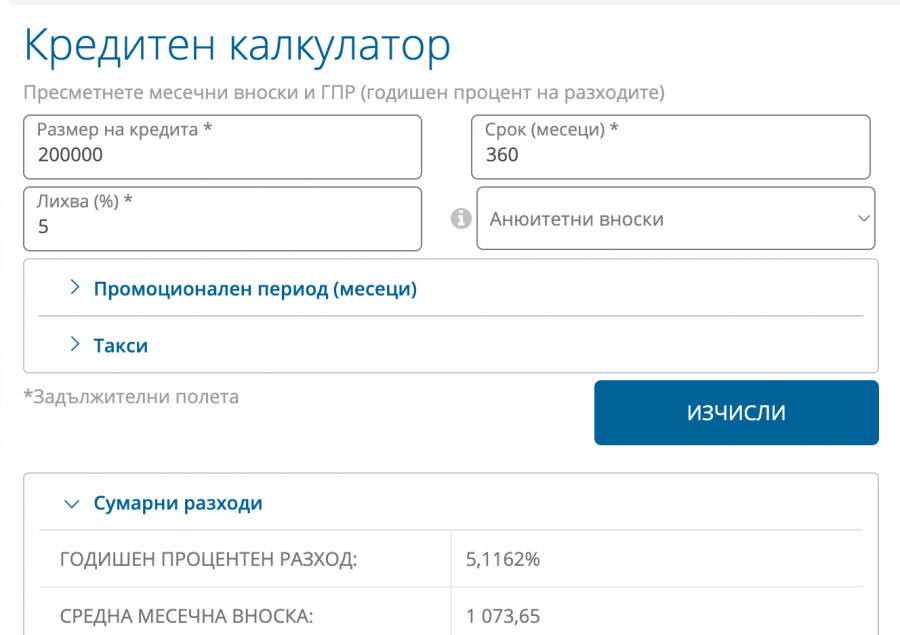

Разглеждаме ситуация, в която размера на ипотечния кредит е 200 000 лв. (тук не влиза самоучастието) при 30 годишен период:

- При договорени най-добри условия в момент, а именно 2.5% годишна лихва месечната вноска е 790 лв.

- При рязко покачване на лихвата по ипотеката от 2.5% на 3.75% (с 50%) то месечната вноска се променя от 790 лв. на 926 лв. (+136 лв.)

- При форсмажорно покачване на лихвата със 100% – от 2.5% на 5%, то месечната вноска става 1073 лв. (или + 283 лв. в сравнение с 790 лв. при 2.5% годишна лихва).

Заключение:

Ако очаквате цените на имотите да се сринат, защото хората няма да могат да си плащат вноските по кредитите, то не се надявайте. Всъщност е опасно човек да се надява на световна финансова криза. Едно от нещата, които се промениха след кризата през 2008-ма е оценката на риска в банките и на кого колко пари отпускат. Месечните вноски по ипотеките в София не са толкова високи, а по-голямата част от купувачите са хора с професии и умения, които се търсят както от български, така и чуждестранни компании, които наемат хора както локално, така и дистанционно. Евентуално покачване на лихвите по ипотеките няма да срине пазара, а по-скоро ще го охлади и забави темпа на растеж.

Депозитите на домакинствата и на бизнеса продължават да нарастват и достигат 105,2 млрд. лева, което е с 10.1% повече в сравнение с април 2021 г. – сходно със средния ръст на цените на имотите за същия период. От 2019 г. насам, вече 4-та поредна година депозитите на домакинства и бизнеса нарастват със средно 9.6% на годишна база, дори и без лихва по тях.

Кредитите към бизнеса и домакинствата са общо 68.9 млрд. лв. или около 65.5% от депозитите им. Средният ръст на кредитите на бизнеса от 2019-та година насам е 5.3%, а на домакинствата е 10,9% на годишна база. Ситуацията в банките в България изглежда доста стабилна и няма никакво свръх кредитиране, за което се говори в махалата. Нормално е да има ръст в обема на ипотечните кредити, при положение че обема на депозитите расте, както и цената на имотите. Данните са от сайта на БНБ.

Ако търсите своето жилище и намерите подходящ имот, не се връзвайте на „експерти“ от квартала и направете сделка. Все пак 5% или 10% нагоре или надолу няма да повлияят на дългосрочния тренд след 10 години, а именно цените на имотите да са по-високи, а парите да струват по-малко.

Някои инвеститори буквално „прецакаха“ пазара на зелено и за няколко месеца си помислиха, че единствено те ще определят правилата. Пазарът обаче показа на тези инвеститори, че купувачите не са балъци, които ще поемат целия риск. Тези, които не поемат ангажимент за цена, а даже включват клаузи в предварителния договор, че могат да променят цената, забавиха продажбите си чувствително. Няма нищо лошо в това, купувачите обаче не са съгласни да поемат целия риск за тяхна сметка, затова сега инвеститорите поемат риска да не могат да ползват пари от клиенти в хода на строителството. Тези инвеститори, които са осигурили финансирането на проектите си могат да си позволят да диктуват правилата и да не продават преди финализирането на строежа, когато евентуално ще вземат по-висока цена – в това има смисъл. Тези инвеститори, които разчитат и на финансиране от клиенти в хода на строителството, трябва отново да станат по-гъвкави и чувствителни към пазара, да поемат риск и да предложат сигурност в крайната цена, да не се стремят към максимални печалби без поемане на риск и да предложат цена като за на зелено, а не като за имоти с АКТ 16. Така цените на имотите при сделки на зелено ще се успокоят предвид цялостната ситуация и „зеленото“ вече трудно ще се продава на цената на „узрялото“ и то без ангажимент за крайна цена.

Всичко това доведе до покачване на цените на готовите имоти старо и ново строителство, защото хората със спестявания все по-често гледат към тях.

Източници:

Предупреждение. Фондация “Делта Анализи” е регистрирано юридическо лице с нестопанска цел за осъществяване на общественополезна дейност. Материалите, публикувани в платформата, са само с информационно-образователен и проучвателен характер с цел да подпомогнат мисията на фондацията и не бива да се възприемат като специализирана консултация по сделки с недвижими имоти. Фондация “Делта Анализи” не носи отговорност за начина, по който използвате информацията, съдържаща се в сайта. Винаги се обръщайте към квалифицирани специалисти за въпроси от финансов, правен и друг характер според вашите специфични обстоятелства и предприемете действие на базата на вашия информиран избор.